Définition du rachat de crédit :

Le rachat de crédits est un regroupement de plusieurs crédits en un seul. L’objectif de cette opération financière est de diminuer le montant mensuel global du remboursement.

Prisé afin de faire face à la crise, le rachat de crédit est une solution qui séduit de plus en plus de ménages ces dernières années.

Mais la question que tout le monde se pose est : est-ce que le rachat de crédit permet de résoudre réellement leur problème financier ? Focus sur cette solution financière dans ce qui suit :

- Qu’est-ce que le surendettement ?

- Pourquoi faire un regroupent de crédits ?

- Quels sont les crédits concernés par le rachat de crédit ?

- Quel est le rôle d’un courtier en rachat de crédits ?

- Quel est le coût total d’un rachat de crédits ?

- Qu’est-ce qu’un rachat de crédit hypothécaire ?

- Qu’est-ce qu’un rachat de crédit avec trésorerie ?

- Quelles sont les conditions pour bénéficier d’un rachat de crédits ?

- Quels sont les principaux documents à fournir ?

- Que dit la réglementation pour le rachat de crédits ?

1) Qu’est-ce que le surendettement ?

On parle de surendettement lorsque les emprunteurs n’arrivent plus à rembourser leurs dettes mensuelles ou leurs crédits non professionnels.

Cela peut survenir suite à un nombre important de crédits contractés, une baisse sur le long terme des ressources perçues ou tout simplement une difficulté passagère comme la perte d’emploi, le divorce ou l’invalidité à court terme. Afin d’aider les ménages à palier à leur situation financière et à chercher des solutions appropriées, il est conseillé de saisir la commission de surendettement (voir le site service-public.fr).

Face à un plan de surendettement, différentes règles doivent être respectées à savoir :

- la continuité du remboursement de l’emprunt

- l’arrêt de la souscription à un nouveau crédit

- le signalement du changement de situation auprès des créanciers

Afin de découvrir à temps une situation de surendettement, il est possible d’accéder au système d’information mis en place par la Banque de France.

Voir cette vidéo sur les fichiers de la Banque de France.

Les créanciers ainsi que l’emprunteur devront trouver un commun accord afin de réévaluer ou d’échelonner le montant des remboursements pour ne pas dépasser le seuil du surendettement. Cette étape est aussi conseillée pour que l’emprunteur puisse retrouver une situation financière beaucoup plus stable sur le long terme.

2) Pourquoi faire un regroupement de crédits ?

Différentes raisons peuvent pousser l’emprunteur à regrouper ses crédits en cours.

A) Pour diminuer le taux de votre emprunt et les mensualités que vous devrez verser.

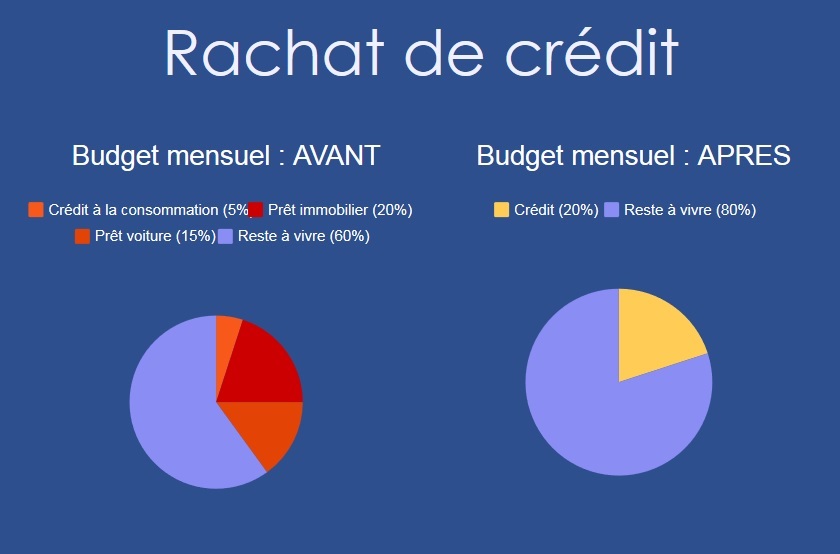

Dans le cas où votre taux d’endettement dépasse les 33% de vos revenus, vous allez vous trouver dans la catégorie des ménages surendettés. Pour éviter cette situation, il est préconisé de réduire les charges liées aux remboursements mensuels de vos dettes à l’aide d’un regroupement de crédits. Avec une seule mensualité à payer pour l’ensemble de vos dettes, vous allez réduire vos charges, de même que votre taux de surendettement.

Ainsi, vous ne risquerez pas de faire la mauvaise expérience d’un fichage bancaire.

B) Pour une gestion budgétaire beaucoup plus souple

Entre un, deux ou trois crédits à la consommation, un crédit immobilier, quelques crédits renouvelables en plus des autres créances dont vous devez vous acquitter chaque mois, vous pouvez être débordé rapidement. Le regroupement de crédits permettra d’arriver à rembourser chacune de vos dettes de manière simple et rapide. Pour ce faire, vous pouvez faire racheter vos crédits afin de n’en avoir plus qu’un.

3) Quels sont les crédits concernés par le rachat de crédit ?

Les différents crédits concernés par le rachat ou le regroupement de prêt sont : le crédit à la consommation, le crédit immobilier, le crédit dit mixte et les prêts relais. Même si le principe reste le même concernant le rachat de chacun de ces crédits, des précisions doivent par contre être apportées. Même si ces différents crédits peuvent faire l’objet d’un rachat, il faut noter qu’il existe en tout et pour tout deux types de rachat, à savoir le rachat sans apport de garantie et le rachat hypothécaire.

Concernant le premier, cela touche n’importe quel type de crédit lié à la consommation. L’emprunteur pourra faire appel à un établissement qui lui propose une offre de rachat lui permettant d’avoir un reste à vivre suffisant pour éviter la situation de surendettement, ou mieux encore, pour financer l’acquisition d’un bien de consommation. Tout le monde peut recourir à ce type de rachat à condition qu’il trouve un acheteur potentiel.

Cependant, le rachat de crédit hypothécaire est souvent adopté lors d’un rachat de crédits à la consommation ajouté à un rachat de crédit immobilier.

Comme le montant de ce genre de rachat est beaucoup plus important que les simples rachats de crédit à la consommation, la banque acheteuse exige une garantie auprès de l’emprunteur, à savoir son bien immobilier. Dans le cas où le bien en question est déjà hypothéqué, l’hypothèque du rachat viendra tout simplement la remplacer.

4) Quel est le rôle d’un courtier en rachat de crédits ?

Le courtier est le professionnel qui vous aidera à trouver un établissement qui vous proposera le meilleur taux de rachat de crédit pour le regroupement de vos prêts restants. Grâce à ses années d’expertises, ce professionnel mettra en œuvre les techniques bancaires qu’il aura apprises ainsi que son sens de la négociation à votre service.

En plus de cela, les démarches liées au rachat de crédits semblent être difficiles, c’est pourquoi faire appel à ce professionnel est des plus conseillé. Sachez qu’un intermédiaire en opérations de banques est habilité à s’adapter à la complexité du rachat de crédits, tout en aidant les ménages à trouver l’offre de rachat qui correspondra le plus à leur situation.

Afin d’éviter les refus en matière de rachat de crédits, confier le montage de votre dossier de demande de rachat à un courtier reste la meilleure option. Comme il est en relation avec une grande partie des établissements proposant le rachat de crédits, trouver celui qui vous conviendra sera des plus faciles. Il sera beaucoup plus simple de simuler un rachat afin de trouver l’offre idéale qui correspondra le plus à chaque situation. En plus, en fin négociateur, il trouvera les meilleures conditions possibles.

5) Quel est le coût total d’un rachat de crédits ?

La souscription à un rachat de crédits a un coût. Pour pouvoir tirer les différents avantages qui en découlent, il est conseillé de calculer à l’avance le montant de votre rachat de crédits. En effet, il peut avoir une influence sur l’augmentation de vos mensualités. Pour faire le calcul, vous devez prendre en compte frais d’assurance afin de protéger l’organisme prêteur :

- l’Assurance Décès Invalidé Permanente et Définitive

- l’Assurance Invalidité Temporaire de Travail entre autres…

Ces assurances les couvrent en cas de problème lié au remboursement des mensualités restantes.

Il faut également noter la caution ainsi que l’hypothèque dans le cas d’un rachat de crédit immobilier et que l’emprunteur est propriétaire de son bien. Ce type de garantie est souvent exigé par l’établissement prêteur lorsque le montant du crédit est assez élevé.

Mis à part cela, les indemnités de remboursement anticipé doivent être prises en compte dans le coût du rachat de crédit. Le montant de ces indemnités est égal aux intérêts encourus pendant 6 mois et est plafonné jusqu’à 3% du capital restant dû pour le prêt immobilier. Par contre, pour le prêt à la consommation, le calcul des indemnités variera en fonction du capital restant.

6) Qu’est-ce qu’un rachat de crédit hypothécaire ?

Tout comme pour le rachat de crédits classiques, le rachat de crédits hypothécaires permet de garantir le remboursement d’un regroupement de crédits. En effet, dans le cas où l’emprunteur ne pourra plus rembourser le capital restant de son crédit, la banque ou l’établissement financier ayant accepté la souscription de son rachat de crédits pourra saisir le bien hypothéqué en question ou le mettre en vente.

La plupart du temps, l’hypothèque augmente la chance de trouver un établissement proposant un rachat de crédits profitable et adapté à la situation de l’emprunteur. A noter que le rachat de crédit hypothécaire est accessible aux particuliers possédant au moins un bien immobilier et qui souhaitent pallier leurs déficits financiers.

Dans certains cas, il peut être utilisé dans le financement d’un nouveau projet ou dans l’achat d’un bien. Toutefois, il est conseillé de bien vérifier les modalités liées aux remboursements, à la durée mais aussi au taux appliqué par l’établissement acheteur. Vous éviterez ainsi de mettre en hypothèque votre bien alors que vous vous trouvez toujours en difficulté financière. Pour ce faire, n’hésitez pas à comparer les différentes offres tout en usant des comparateurs en ligne afin de trouver la solution qui s’approprie le plus à votre situation.

7) Qu’est-ce qu’un rachat de crédit avec trésorerie ?

Afin de toucher une somme complémentaire au moment du regroupement de prêts, le rachat de crédit avec trésorerie est la solution proposée aux ménages. Cette somme d’argent est incluse dans le nouveau prêt et l’emprunteur pourra l’utiliser afin de financer certains de ses projets sans courir de risque de surendettement. Cette solution s’adapte parfaitement aux personnes ayant déjà contracté plusieurs crédits et ne pouvant plus en souscrire un nouveau au risque d’être fiché à la Banque de France.

Il est à noter que la demande de trésorerie complémentaire est optionnelle, et que cela peut augmenter le nouveau crédit en cours. Pour les propriétaires d’un bien immobilier, l’octroi d’une trésorerie complémentaire lors d’un regroupement de crédits est beaucoup plus facile grâce à la garantie qu’ils offrent aux établissements prêteurs. Cependant, il n’est pas rare que ces établissements demandent des preuves concernant les projets à réaliser afin d’éviter que leurs clients ne se retrouvent dans une nouvelle situation de surendettement.

Que vous souhaitiez acheter une nouvelle voiture, restaurer votre maison, financer votre mariage ou que vous deviez faire face à différents imprévus, cette trésorerie complémentaire vous sera d’une grande utilité. Pourtant, si vous souhaitez aplanir votre situation financière et que vous ne présentez pas un réel besoin de souscrire à cette trésorerie, il est judicieux de vous en passer.

8) Quelles sont les conditions pour bénéficier d’un rachat de crédits ?

Afin de bénéficier d’un rachat de crédits, différentes conditions légales doivent être réunies. Il faut prendre en compte la situation de l’emprunteur.

- En effet, ce dernier doit être majeur et ne doit pas être frappé d’une invalidité quelconque ou d’une perte de ses droits civiques.

- Concernant les ménages se trouvant en instance de divorce, ils ne peuvent pas demander un rachat de crédits avant la séparation des biens et l’établissement des dettes pour chaque partie.

- Les entreprises également ne peuvent pas jouir des avantages procurés par le regroupement de crédits, sauf si ces dernières font appel à une entreprise spécialisée dans les rachats de crédits pour les personnes morales.

- Les ressortissants étrangers titulaires d’une carte de séjour temporaire ou bénéficiant d’une immunité diplomatique ne peuvent pas non plus recourir au rachat de crédits.

Outre cela, les organismes prêteurs vérifient également la solvabilité des personnes demandeuses de rachat de crédits. Elles ne doivent pas avoir dépassé le seuil de surendettement établi par la Banque de France, à savoir que les charges ne doivent pas représenter plus de 33% des revenus.

Cependant, certains organismes dérogent à cette règle et proposent le rachat de crédits même si la personne se trouve à 50% d’endettement. Il faut aussi noter que les personnes disposant d’une garantie sont beaucoup plus susceptibles d’obtenir un rachat de crédits dans le cas d’un crédit hypothécaire. Cela concerne entre autres les biens immobiliers et les biens professionnels.

9) Quels sont les principaux documents à fournir ?

Pour la constitution du dossier lié au rachat de crédit, les principaux documents à fournir sont :

- Les justificatifs d’état civil comprenant une photocopie recto/verso de la pièce d’identité, une photocopie du livret de famille et un justificatif de domicile datant de moins de 3 mois. Dans le cas d’un emprunteur marié, il devra fournir une photocopie du contrat de mariage. Par contre s’il est divorcé, il devra présenter une photocopie du jugement de divorce.

- Les justificatifs des revenus et des charges notamment les trois derniers bulletins de salaire ainsi qu’un justificatif démontrant les primes de fin d’année, les derniers avis d’imposition, une photocopie du contrat de travail, l’attestation des allocations familiales ou l’APL. Il est à noter que pour les retraités, les chômeurs, et les non salariés, les pièces justifiant les revenus qu’ils perçoivent varient en fonction de leur situation.

- Les justificatifs des prêts actuels établis dans des tableaux d’amortissement des prêts immobiliers personnels remis lors de la signature du contrat.

- Les justificatifs des comptes bancaires composés des trois derniers relevés de tous les comptes bancaires (personnels ou professionnels) ainsi qu’un relevé d’identité bancaire (RIB).

- Les justificatifs liés au patrimoine immobilier dans le cas où vous souhaitez effectuer un rachat de prêt hypothécaire.

10) Que dit la réglementation pour le rachat de crédits ?

Depuis 2010, le rachat de crédits en France a été règlementé afin de protéger les emprunteurs et les établissements prêteurs. Cette loi porte le même nom que l’ancienne ministre Christine Lagarde, et a pour objectif d’encadrer les démarches relatives au rachat de crédits. Afin d’accompagner les emprunteurs souhaitant effectuer un rachat de leurs crédits, la plupart des mandataires non exclusifs ainsi que des courtiers spécialisés dans ce domaine expliquent ces règlementations pour que personne ne se sente lésé par la loi.

D’autres lois antérieures permettent également de mieux protéger et de mieux informer les consommateurs sur les procédures en rapport avec ce dispositif financier. La loi Scrivener a pour objectif de réglementer la publicité relative au rachat de crédits. Cette loi impose la mention dans tout message promotionnel du nom de l’organisme prêteur, de la nature du crédit, de l’éventuel projet susceptible d’être financé par le crédit en question ainsi que le taux effectif global de l’offre. Viennent s’ajouter à cela le coût total ainsi que la durée du crédit en question.

Il faut aussi mentionner la loi Murcef permettant d’améliorer la relation ainsi que la communication entre les établissements financiers et les emprunteurs dans la mise en place d’une transparence importante sur l’ensemble des transactions effectuées.